Микрозаймы — бизнес в России новый, в отличие от банковского, существует не более пяти лет. Но занять несколько тысяч рублей уже на каждом углу предлагают тысячи так называемых микрофинансовых организаций (МФО), а число желающих обратиться к ним за небольшой суммой денег до получки также растет у нас год от года в геометрической прогрессии. Вместе с тем растет и количество вопросов:почемутакие высокие проценты, как отличить легальные МФО от "серых", как не испортить себе кредитную историю… На вопросы читателей Pravda.Ru отвечает генеральны й директор одной из ведущих отечественных МФО Moneyman.ru Борис Батин.

Микрокредитование это такой же полноценный сегмент кредитования, как и ипотечное или автомобильное кредитование, или, к примеру, кредитование бизнеса. Сегмент со своими правилами, законами и принципами функционирования. Микрокредиты занимают свою нишу в банковском секторе во всех странах, в том числе в США и странах Западной Европы.

К примеру, на территории Великобритании, ЮАР, Канады и Польши сегодня успешно работает британская компания Wonga, занимающаяся выдачей микрозаймов онлайн, и количество выданных ей кредитов с каждым годом только увеличивается. Сервис Wonga. com стал первым сервисом, применившим полностью автоматизированную технологию обработки рисков и принятия решений. Основанная в 2007 году, компания постоянно растет и увеличивает количество способов предоставления услуг микрокредитования.

На территории США, Австралии, Мексики, Канады и Великобритании действует компания Cash America International, выросшая из небольшого ломбардного бизнеса техасского предпринимателя Джека Доэрти. CAI работает в секторе payday loans, предоставляя краткосрочные микрозаймы через собственную сеть отделений. Стоимость компании постоянно растет и на сегодняшний день составляет более 1млрд долларов.

Еще одним показательным примером может служить американская ZestFinance, основанная выходцами из корпораций Google и Capital One. Основной задачей компании, по словам ее руководителя Дугласа Мерилла, является обеспечение заемными деньгами хороших людей с плохой кредитной историей. И это лишь несколько наиболее ярких и интересных примеров МФО, работающих в развитых странах.

На территории западноевропейских стран и США работает большое количество микрофинансовых компаний. Более того, они работают в разных направлениях, конкурируют друг с другом и постоянно совершенствуются. Сам факт наличия достаточно развитого легального сектора payday loan говорит об определенном уровне, которого достигла экономика страны. Бизнес просто не зайдет на рынок, где невозможна работа скоринговых систем, нет базы кредитных историй и риски в целом слишком велики, чтобы выдавать займы.

Многие считают, что микрофинансирование это высокорентабельный бизнес, не требующий глубоких знаний и приносящий большие и быстрые деньги. На самом же деле, для правильного расчета рисков, настройки и отладки сервиса по выдаче средств требуются немалые технические, временные и финансовые вложения. Но, что особенно важно, требуется действительно хорошая команда занимающаяся развитием бизнеса. Очень малая часть из тех, кто хочет заниматься микрофинансированием, может правильно оценить риски и построить систему выдачи займов. В результате, после некоторого времени, так и не сумев наладить механизм работы компании, такие игроки терпят фиаско и перестают выдавать деньги, при этом они остаются формально существовать.

Многие жалуются, что процент по займу на много выше, чем у банков. Это связано с рисками, на которые идут микрофинансовые организации. Банки предпочитают работать с клиентами, кредитная история которых не содержит никаких просрочек, в том числе исторических. Процесс получения кредита в банке гораздо более долгий и трудоемкий, требующий большого пакета документов, а зачастую залога или поручительства. Таким образом, для банков обеспечивается минимальный уровень кредитных рисков.

В работе МФО уровень рисков значительно выше. И, к сожалению, кредитная культура в России находится пока еще на низком уровне. Микрокредитные организации вынуждены выдавать деньги по более высоким ставкам именно из-за большого процента невыплаченных займов. Но опять же, конкурентная среда обеспечила самостоятельное регулирование рынка, и сейчас МФО выдают займы под минимальные проценты, позволяющие бизнесу быть рентабельным.

Еще одним значимым фактором является высокая стоимость обслуживания клиента. Относительные затраты на предоставление небольших займов на короткий срок будут всегда выше, чем затраты на крупное кредитование. Грубо говоря, обслуживание займа в 5 000 рублей и 50 000 рублей стоит примерно одинаково, при том, что выплаты по двум этим заемным суммам будут естественно разными.

Если сравнивать ставки отечественные МФО по сравнению с зарубежными аналогами, это выглядит примерно так, как показано в Таблице 1.

Ставки по займам в различных странах зависят от нескольких факторов. Можно сделать вывод, что, несмотря на молодой возраст МФО в России, ставки у нас сопоставимы с западными, а если сделать корректировку на валюту займа, то в России и вовсе одни из самых дешевых займов до зарплаты.

Во-первых, это кредитные риски. В странах с более развитой кредитной культурой, в которых заемщик прекрасно осознает тот факт, что если он не выплатит заем, то в будущем его кредитная история будет испорчена, следовательно, риски для МФО значительно ниже. В странах, где платежная дисциплина клиентов находится на более низком уровне, и, как следствие, риск невозврата более существенен, ставки по займам естественным образом выше. При этом стоит отметить, что российские скоринговые системы, то есть системы оценки платежеспособности заемщика, ничем не уступают, а порой и превосходят западные аналоги.

Во-вторых, это насыщенность рынка. В России еще осталось большое количество потенциальных клиентов, которые никогда еще не пользовались услугами микрофинансовых организаций. И после того, как рынок уже перестанет расти, процентные ставки отечественных МФО начнут резко снижаться, потому что компании будет вести активную борьбу за каждого клиента. В Латвии, например, политика некоторых компаний доходила до абсурда. Они выдавали первый заем, сумма возврата которого, была на 10 процентов ниже.

При этом интересен принцип зависимости кредитной ставки от срока займа в России, и, например, в США. Российские МФО чаще всего предоставляют займы по фиксированным ставкам, например, 2 процента в день. Американские же компании, зачастую, выдают кредиты по плавающим ставкам, зависящим от срока займа и от законодательной базы того или иного штата. В целом же, если сравнивать микрофинансовые организации России и США, то, с точки зрения потребителя, в вопросе процентов по кредитам выигрывают американские компании.

Здесь роль играет уже не единожды упомянутая платежная дисциплина заемщиков, которая гораздо выше у граждан США, что позволяет местным МФО делать ставки по займам ниже. Но нельзя забывать про валюту займа, эффективные ставки некоторых МФО в России в итоге получаются ниже американских аналогов.

Как мы видим, в среднем, российские ставки по микрозаймам не сильно отличаются от ставок в США, Канаде или Великобритании. Везде свою роль играют различные факторы, в итоге уравновешивающие друг друга.

Существует мнение что население России уже закредитованно — это, безусловно, миф.

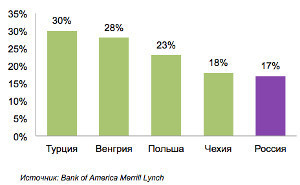

Если сравнивать показатели процентного соотношения заработной платы к средствам, направляемым на обслуживание кредитных обязательств, то Россия (17 процентов), даже среди стран с развивающейся экономикой (Турция — 30 процентов, Венгрия — 28 процентов, Польша — 23 процентов, Чехия — 18 процентов), находится на одном из последних мест (Таблица 2).

Если брать средний объем долга на одного жителя в абсолютных показателях, к примеру, в долларах США, то картина останется прежней (Польша — 1801 долларов США, Венгрия — 1690 долларов США, Чехия — 1597 долларов США, Турция — 1337 долларов США, Россия — 1290 долларов США)(Таблица 3).

Таблица 3. Средний объем долга на жителя (в долларах США)

При этом у 52 процентов экономически активного населения в России вообще нет никаких долгов.

Если мы обратим внимание на сами кредиты, то можем увидеть следующую картину. В отчеты экспертов попадают все возможные займы, такие как ипотека, автокредит, кредитные карты, потребительские кредиты и т. д. Таким образом, человек, который выплачивает ипотеку, платит ежемесячно за взятый в кредит мобильный телефон и имеет две кредитные карты, уже является обладателем четырех кредитов. Даже если у клиента нет ипотечного или автокредита, но есть купленный в кредит телефон и несколько кредитных карт, одна из которых дает ему бонусные мили при полетах, другия скидки, а третья, к примеру, бесплатный тренажерный зал, он так же является обладателем четырех кредитов. По этой причине делать вывод по количеству кредитов на душу населения без качественного анализа займов некорректно.

Как мы можем видеть, ни в абсолютном выражении, ни в процентном соотношении к уровню заработных плат, ни в количественном показателе кредитов на душу населения, население России не закредитовано. Что, кстати, доказывает и бурное развитие МФО.